Les résultats semestriels confirment la pertinence de la stratégie de Roquette

Les résultats semestriels confirment la pertinence de la stratégie de Roquette

- Roquette surperforme ses principaux marchés et enregistre des résultats solides au premier semestre dans des conditions de marché complexes.

- Finalisation de l'acquisition d'IFF Pharma Solutions1 et mise en place d'une nouvelle organisation autour de deux Business Groups complémentaires2.

- Chiffre d'affaires en hausse de +4 % à 2 371 M€ (-3 % à données comparables3) et EBITDA en progression de +18 % à 294 M€ (-1 % à données comparables), portés par un effet de mix favorable et par deux mois de contribution d'IFF Pharma Solutions.

- Amélioration de +150 points de base de la marge d’EBITDA à 12,4 % (11,2 % à données comparables), grâce à IFF Pharma Solutions et aux segments de l'alimentation et de la nutrition, soutenus par une politique de prix maitrisée et à une gestion rigoureuse des coûts dans le cadre du programme de compétitivité du groupe.

-

Compte tenu de la saisonnalité habituelle du besoin en fonds de roulement, et hors impact de l’acquisition, le Free Cash-Flow s’établit à -150 M€.

Lille, le 25 septembre 2025 – Roquette, leader mondial des ingrédients d'origine végétale, des excipients et des solutions pharmaceutiques, publie aujourd'hui ses résultats du premier semestre 2025, après approbation de ses états financiers par le conseil d'administration.

Thierry Fournier, directeur général de Roquette, a déclaré : « L'acquisition d'IFF Pharma Solutions était une étape clé pour le groupe, conduisant à l'évolution de notre modèle opérationnel intégré. Avec nos deux Business Groups, réunis sous la marque Roquette, nous voyons déjà des signes positifs de leur complémentarité dans les résultats de ce premier semestre. »

Au cours du premier semestre, le groupe a surperformé ses principaux marchés :

- Le Business Group Health & Pharma Solutions a enregistré de solides résultats, portés par la contribution de l’acquisition récente d’IFF Pharma Solutions, et par la bonne performance des excipients à base d'amidon, qui ont en partie compensé la performance du segment des capsules. « Dans l’ensemble, les performances commerciales de ce Business Group ont bénéficié de l'impact positif d'IFF Pharma Solutions, qui a dépassé nos attentes. Ce résultat confirme la pertinence de la stratégie de Roquette visant à proposer un portefeuille plus diversifié, couvrant toutes les technologies d'administration de médicaments, avec une présence internationale renforcée. J'ajouterais que l’intégration avance comme prévu et devrait permettre de concrétiser tout le potentiel de ce rapprochement. »

- La performance du Business Group Nutrition & Bioindustry a été portée par la demande soutenue pour les produits de spécialité, générant un effet mix favorable, ainsi que des gains de parts de marché sur certains segments spécifiques. Sa politique de prix maitrisée et sa gestion rigoureuse des coûts ont permis une amélioration notable de la marge d’EBITDA. « Le Business Group Nutrition & Bioindustry a renforcé ses marges, confirmant l'efficacité de sa stratégie commerciale rigoureuse. Cette approche démontre la faculté du groupe à évoluer dans un environnement de marché complexe, tout en délivrant des résultats solides. »

Dans un contexte macroéconomique volatil, Roquette reste pleinement concentré sur l’exécution de sa stratégie, le renforcement de sa compétitivité et la réduction de son endettement. Thierry Fournier a conclu : « Pour déployer efficacement notre stratégie, nous nous appuyons sur trois leviers essentiels : l'excellence opérationnelle, l'innovation et la mise en œuvre de notre nouveau modèle opérationnel, tout en menant à bien l’intégration d'IFF Pharma Solutions dans l’immédiat. Cette approche doit nous permettre d’améliorer notre rentabilité et de créer de la valeur pour l’ensemble de nos parties prenantes ».

CHIFFRES CLÉS CONSOLIDÉS DU PREMIER SEMESTRE 20254

| (en millions d'euros) | S1 24 | S1 25 | Var. (%) | Var. LFL (%) |

| Chiffre d'affaires | 2 291 | 2 371 | +4 % | -3 % |

| EBITDA | 249 | 294 | +18 % | -1 % |

| Marge EBITDA | 10,9 % | 12,4 % | +150 pb | +30 pb |

| Résultat net | 26 | (115) | - | - |

| Résultat net ajusté (a) | 46 | 42 | -7 % | - |

| Free Cash-Flow IFRS (avant IFF Pharma Solutions) (b) |

(9) | (150) | - | - |

| (en millions d'euros) | Exercice 24 | S1 25 | ||

| Dette nette IFRS | 237 | 2 854 | ||

| Ratio de levier financier retraité (c) (dette nette IFRS / EBITDA combiné) |

0,45x | 3,75x |

(a) Hors éléments non récurrents d'un montant de 164 millions d'euros (28 millions d'euros au S1 24) et taxes associées.

(b) IFF Pharma Solutions acquis le 1er mai 2025.

(c) EBITDA combiné incluant l’EBITDA estimé d’IFF Pharma Solutions au cours des douze derniers mois.

PERFORMANCE FINANCIÈRE

DES RÉSULTATS SOLIDES AU PREMIER SEMESTRE, DANS UN CONTEXTE DE MARCHÉ COMPLEXE

La performance de Roquette au premier semestre 2025 affiche un solide momentum, avec un chiffre d'affaires et un EBITDA en hausse de +4 % et +18 % respectivement (en baisse de -3 % et -1 % à périmètre comparable). Cette croissance a été principalement portée par la consolidation d’IFF Pharma Solutions depuis le 1er mai 2025 qui a affiché des résultats prometteurs, et un mix produit favorable.

Dans un environnement économique complexe, le groupe a une nouvelle fois fait preuve de résilience opérationnelle et s’est concentré sur l’exécution de sa stratégie. Cela s’est traduit par une croissance des volumes de 2 % ainsi que par des gains de parts de marché sur certains marché clés en Europe.

La marge d’EBITDA est ressortie en hausse à 12,4 % (11,2 % à périmètre comparable), contre 10,9 % à fin juin 2024. Cette progression reflète la forte contribution des produits à plus forte valeur ajoutée d'IFF Pharma Solutions et du segment de l’alimentation et de la nutrition. La profitabilité du groupe a par ailleurs été renforcée par un environnement de coût plus favorable ainsi qu’une gestion rigoureuse des coûts.

Les efforts de gestion des coûts sont menés dans le cadre de l’ambitieux programme de compétitivité de Roquette, lancé en 2023, qui a systématiquement dépassé les attentes. Compte tenu de son succès, ce dernier a été étendu de 2026 à 2028 avec des objectifs renforcés, assurant des gains de productivité continus et une création de valeur durable.

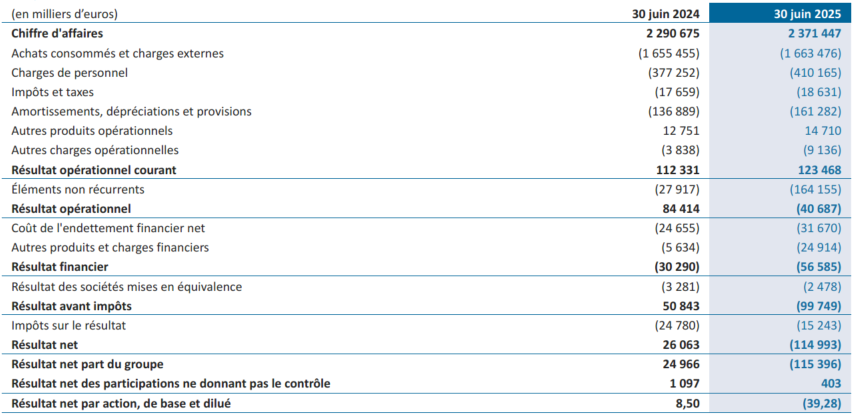

Le coût de la dette financière nette s'est établi à 32 M€, contre 25 M€ à fin juin 2024. Cette hausse attendue résulte principalement d’un endettement plus élevé lié à l’acquisition. Cela a été partiellement compensé, d’une part par la baisse des taux d’intérêt et, d’autre part, par les revenus tirés des 1,2 Md€ placés à la suite de l’émission obligataire inaugurale de novembre 2024, et jusqu’à la finalisation de l’acquisition.

Les autres produits et charges financiers s’élèvent à 25 M€, contre 6 M€ à fin juin 2024, principalement en raison de l’appréciation de l’euro face au dollar américain, impactant la réévaluation de certains éléments monétaires du bilan.

Le résultat net publié pour la période ressort à -115 M€, contre 26 M€ à fin juin 2024. Cette baisse reflète principalement :

- des dépréciations d’actifs de 55 M€ (Roquette India) et 67 M€ (Roquette America), sans impact cash ;

- les coûts d'acquisition et d'intégration attendus au titre de l’acquisition d'IFF Pharma Solutions et de Qualicaps, pour un montant total de 52 M€.

En excluant ces éléments exceptionnels et les taxes associées, le résultat net ajusté s'élève à 42 M€, contre 46 M€ à fin juin 2024.

Le groupe a su faire face à des conditions de marché difficiles au premier semestre 2025, et notamment la mise en place par l'administration américaine de mesures tarifaires. Le groupe surveille attentivement la situation et a mis en place un groupe de travail dédié afin de collecter les données sur les expositions et leurs impacts. À ce jour, les flux à destination et en provenance des États-Unis concernés par les droits de douanes représenteraient moins de 5 % du chiffre d’affaires total (sur la base de la valeur des contrats 2025). L’empreinte mondiale et diversifiée du groupe lui permet de s’adapter avec flexibilité à l’évolution des conditions de marché et d’ajuster en continu et de manière proactive ses stratégies pour limiter tout impact potentiel. En outre, un dialogue régulier et constructif est maintenu avec les clients et les partenaires afin d’assurer la résilience de la chaîne d’approvisionnement et de réduire les risques de perturbations.

GÉNÉRATION DE FREE CASH-FLOW

| (en millions d'euros) | S1 24 | S1 25 |

| Cash-Flow opérationnel | 176 | 186 |

| Variation du besoin en fonds de roulement | (90) | (223) |

| Investissements payés | (94) | (114) |

| Free Cash-Flow IFRS (avant acquisition) | (9) | (150) |

| Acquisition d'IFF Pharma Solutions | - | (2 413) |

| Free Cash-Flow IFRS (après acquisition) | (9) | (2 565) |

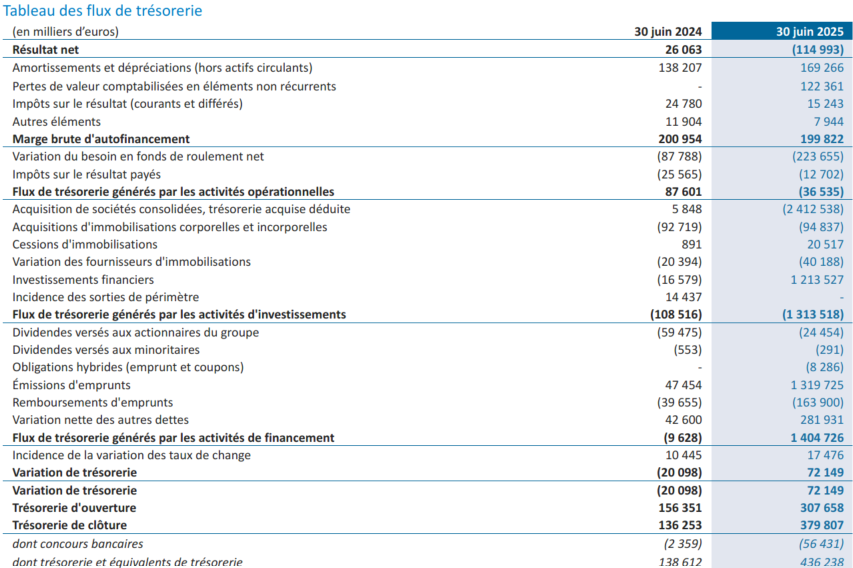

Au premier semestre 2025, le Free Cash-Flow ressort à -150 M€, contre -9 M€ à fin juin 2024, hors impact cash lié à l'acquisition d'IFF Pharma Solutions. Plusieurs facteurs expliquent cette performance :

- le besoin en fonds de roulement, qui reflète la saisonnalité habituelle de l’activité à mi-année, avec une hausse des inventaires et des créances clients. Cette saisonnalité contraste avec celle de l'année précédente, particulièrement faible en raison d'une inflation record ;

- le Cash-Flow opérationnel a augmenté à 186 M€ contre 176 M€, en ligne avec la forte croissance de l'EBITDA ;

-

les dépenses d’investissement sont restées stables.

PERFORMANCE PAR BUSINESS GROUP

HEALTH & PHARMA SOLUTIONS – BOOSTÉ PAR IFF PHARMA SOLUTIONS

| (en millions d'euros) | S1 24 | S1 25 | Var. (%) | Var. LFL (%) |

| Chiffre d'affaires | 411 | 546 | +33 % | -8 % |

| Éliminations (ventes internes) | (6) | (36) | - | - |

| EBITDA | 117 | 145 | +23 % | -16% |

| Marge EBITDA en % | 28,5 % | 26,5 % | (200 pb) | (250 pb) |

Le chiffre d'affaires s'est élevé à 546 M€, en hausse de 33 % par rapport à fin juin 2024, grâce à la consolidation sur deux mois de l'acquisition d'IFF Pharma Solutions. L'EBITDA s'est établi à 145 M€, représentant une marge de 26,5 %.

IFF Pharma Solutions a enregistré des résultats qui ont dépassé les attentes, grâce à la solide performance de l'ensemble de son portefeuille. L'activité des excipients à base d'amidon a affiché une performance soutenue, compensant en partie la baisse des volumes dans le segment des capsules. Hors IFF Pharma Solutions et impact des taux de change, le chiffre d'affaires et l'EBITDA ont reculé de -8 % et -16 % respectivement.

Cette résilience souligne la pertinence de la stratégie de diversification du groupe, lui permettant de renforcer sa capacité à absorber les fluctuations de certaines catégories de produits tout en préservant sa rentabilité.

NUTRITION & BIOINDUSTRY – FORTE CROISSANCE DE L'EBITDA

| (en millions d'euros) | S1 24 | S1 25 | Var. (%) | Var. LFL (%) |

| Chiffre d'affaires | 1 962 | 1 923 | -2 % | -3 % |

| Éliminations (ventes internes) | (138) | (130) | -6 % | - |

| EBITDA | 132 | 149 | +13 % | +11 % |

| Marge EBITDA en % | 6,7 % | 7,8 % | +110 pb | +100 pb |

Le chiffre d'affaires s'est élevé à 1 923 M€, en recul de -2 % par rapport à fin juin 2024, tandis que l'EBITDA s'est établi à 149 M€, soit une amélioration de la marge à 7,8 % (+110 pb) grâce à un effet mix positif.

La demande pour les produits de commodité est restée faible en raison des incertitudes économiques. Les prix sont en recul en ligne avec celui des matières premières, et la pression reste soutenue avec la baisse des prix du sucre en Europe. Cependant, les volumes ont progressé en Europe, avec un gain de plus d’un point de part de marché sur certains marché clés. En revanche, la situation demeure difficile en Amérique, tandis que la concurrence s’est accrue en Inde.

Le segment de l’alimentation et de la nutrition a continué d'afficher de solides résultats, avec une augmentation des volumes en Europe, contribuant à l'amélioration de la marge d’EBITDA.

Cette performance illustre la capacité du groupe à capter de la valeur dans des catégories à forte demande, dans un contexte de marché difficile.

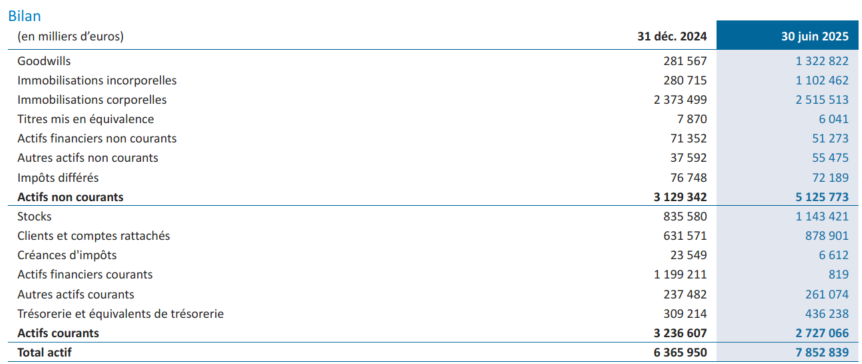

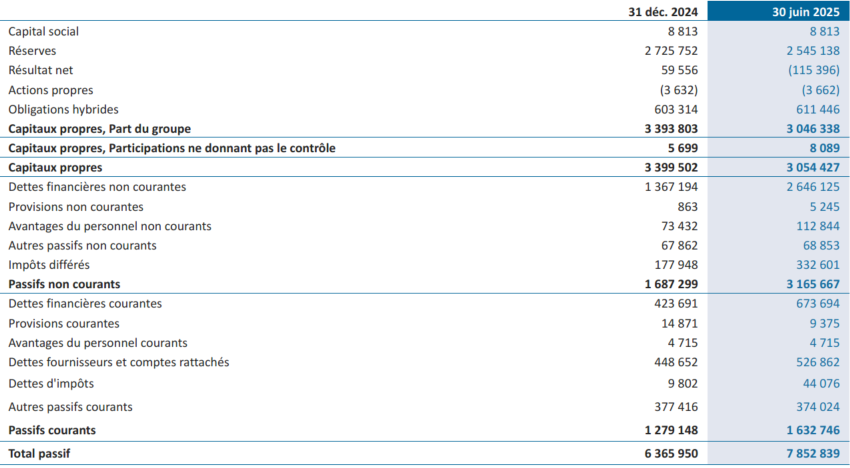

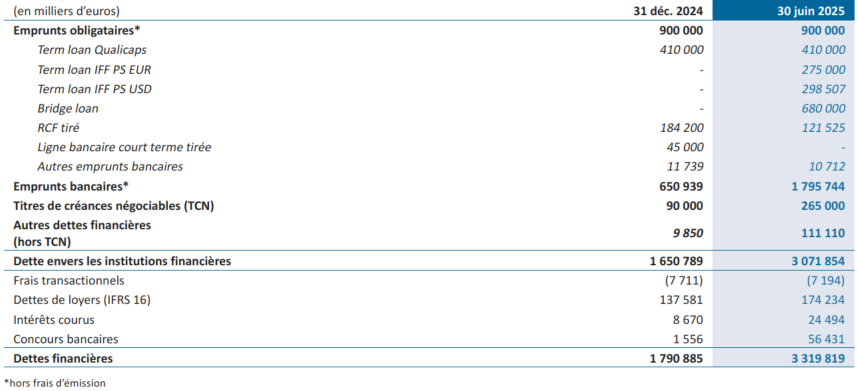

BILAN

| (en millions d'euros) | Exercice 24 | S1 25 |

| Dette brute IFRS | 1 791 | 3 320 |

| Trésorerie et équivalents de trésorerie et placements financiers | 1 554 | 465 |

| Dette nette IFRS | 237 | 2 854 |

| Ratio de levier financier retraité (dette nette IFRS / EBITDA combiné) (a) | 0,45x | 3,75x |

| Dette brute envers les institutions financières (cf. annexe 5) | 1 651 | 3 072 |

(a) EBITDA combiné inclut l'EBITDA estimé d'IFF Pharma Solutions sur les douze derniers mois.

Liquidité solide et profil d’échéances de la dette équilibré

Le profil d’échéances de la dette est bien équilibré, sans remboursement majeur au cours des trois prochaines années – hors refinancement du bridge en 2026 – et avec une maturité moyenne de 3,7 ans. À fin juin 2025, la position de liquidité de Roquette restait robuste, avec plus de 1,3 Md€ de ressources disponibles, incluant 0,7 Md€ de lignes de crédit non utilisées, 0,2 Md€ de billets de trésorerie non tirés et de trésorerie disponible.

À fin juin 2025, la dette financière nette du groupe s'élevait à 2 854 M€, contre 237 M€ à fin décembre 2024. Cette évolution reflète l'impact attendu de l'acquisition d'IFF Pharma Solutions finalisée en mai 2025.

En conséquence, le ratio de levier financier retraité a atteint 3,75x, sur la base d’une estimation prudente de l’EBTIDA combiné des douze derniers mois, laissant une marge de manœuvre par rapport aux covenants et permettant au groupe de respecter ses engagements financiers à fin juin 2025.

Le groupe réaffirme son objectif d'un ratio de levier financier IFRS compris entre 2,3x et 2,7x d'ici 2027, tout en confirmant son engagement à maintenir une solide notation Investment Grade.

États financiers :

Les procédures de revue limitée des états financiers consolidés de l'exercice semestriel 2025 ont été achevées et le rapport d'examen limité sera publié le 25 septembre 2025 et comprendra une réserve, car le groupe a finalisé l'acquisition des sociétés auprès d'IFF le 1er mai 2025, à la suite de réorganisations juridiques substantielles des entités acquises, incluant des opérations de "carve-out" qui ont influencé les processus du sous-groupe concerné. À la date de clôture des comptes, la direction s'emploie activement à stabiliser les effets de cette réorganisation préalable à l'acquisition. Ainsi, lors de l'examen des comptes à la date d'acquisition, la direction du groupe et les équipes des sociétés acquises rencontrent des difficultés pour justifier précisément certains postes du bilan présenté ci-dessus (représentant 14% du total bilan au 30 juin 2025). La direction estime néanmoins que les valeurs indiquées sont en adéquation avec les attentes et les montants issus des comptes combinés audités au 31 décembre 2024. Les efforts déployés devraient permettre de clarifier la situation bilantielle pour la clôture annuelle et la contribution au compte de résultat des entités acquises.

À propos de Roquette

Roquette est un fournisseur majeur d'ingrédients d'origine végétale, d’excipients et de solutions pharmaceutiques qui entrent dans la composition de produits essentiels pour les consommateurs et les patients du monde entier et qui contribuent à en améliorer la qualité tout en les rendant plus simples d'utilisation.

Roquette emploie plus de 11 000 personnes dans près de 150 pays, et opère plus de 40 sites de production et 20 centres de R&D et d'innovation. L'entreprise a réalisé un chiffre d'affaires de 4,5 milliards d'euros en 2024.

En valorisant des ressources naturelles telles que le blé, le maïs et la cellulose, Roquette élabore des ingrédients et des solutions hautement performants utilisés dans des aliments du quotidien, des médicaments à usage oral, des produits biopharmaceutiques et des produits biosourcés.

Entreprise familiale animée par une vision de long terme et fortement engagée en faveur de l'innovation, Roquette œuvre depuis près d'un siècle pour mettre la nature au service d'une meilleure qualité de vie et d'un avenir durable.

Pour en savoir plus sur Roquette, cliquez ici.

Contacts presse :

Brunswick

Antoine Parison

+33 (0) 7 88 72 28 95

aparison@brunswickgroup.com

Roquette

Communication corporate

Susannah Duquesne

Susannah.duquesne@roquette.com

Communication financière

Eloïse de la Chaux

eloise.de-la-chaux@roquette.com

AVERTISSEMENT - Certaines déclarations contenues dans ce communiqué de presse peuvent contenir des prévisions qui se rapportent spécifiquement à des événements, tendances, plans ou objectifs futurs. De par leur nature, ces prévisions comportent des risques et des incertitudes identifiés et non identifiés et peuvent être affectées par de nombreux facteurs susceptibles d'entraîner un écart significatif entre les résultats réels et ceux indiqués dans ces déclarations. Le groupe ne s'engage pas à publier une mise à jour ou une révision de ces prévisions, ni à communiquer sur de nouvelles informations, des événements futurs ou toute autre circonstance particulière. Les montants présentés dans cette présentation ont été arrondis à la centaine/unité la plus proche, ce qui peut entraîner de légers écarts dans les totaux. Ainsi, les données financières sont fournies à titre informatif uniquement et peuvent ne pas correspondre exactement aux chiffres figurant dans les états financiers consolidés.

INFORMATIONS FINANCIÈRES - Le présent communiqué de presse et l'intégralité des informations réglementées de Roquette sont disponibles sur le site Internet du Groupe : Site Internet de Roquette

GLOSSAIRE

Pour mesurer sa performance, le Groupe utilise certains indicateurs financiers qui ne sont pas définis par les normes IFRS. Ces indicateurs sont utilisés dans le suivi opérationnel des activités du Groupe et dans sa communication financière (communiqués de presse, présentations financières, etc.).

| Indicateurs de performance alternatifs | Définitions et rapprochement avec les indicateurs IFRS |

| EBITDA | L'EBITDA correspond au résultat opérationnel courant ou récurrent consolidé du Groupe pour la période considérée, après réintégration de tous les montants déduits du résultat opérationnel courant ou récurrent consolidé au titre des amortissements, des dépréciations sur immobilisations, des montants nets liés aux radiations d'immobilisations, des assurances et des subventions d'investissement, des produits ou charges hors cœur de métier ou non liés à l'activité. |

| Cash-Flow opérationnel | Le Cash-Flow opérationnel correspond au Cash-Flow généré par les activités d'exploitation (provenant du tableau des Cash-Flow consolidés), auquel s'ajoutent la variation du fonds de roulement net, le résultat financier non réalisé sur les créances et dettes d'exploitation, la « dépréciation nette des actifs courants » (qui a un impact sur le Free Cash-Flow opérationnel) et les « autres éléments de rapprochement ». |

| Free Cash-Flow | Le Free Cash-Flow correspond au Cash-Flow après investissements (provenant du tableau des Cash-Flow dérivé des états financiers consolidés), auquel s'ajoute la variation des autres actifs courants (pour les investissements à court terme, qui sont inclus dans le total « Dette nette »), la variation des autres actifs non courants (pour les investissements à long terme et les créances liées à des participations, qui sont inclus dans le total « Dette nette ») et les « Autres éléments de rapprochement ».. |

| Besoins en fonds de roulement | Le besoin en fonds de roulement correspond aux actifs nets à court terme nécessaires à l'exercice de l'activité. Le calcul est défini dans les états financiers consolidés annuels de 2024 dans la Note 26. |

| Dette nette | La dette nette correspond, sur la base des états financiers consolidés, aux passifs financiers non courants, aux passifs financiers courants, moins la trésorerie et les équivalents de trésorerie, ainsi qu'aux autres actifs courants (pour les placements à court terme dans les « Actifs financiers courants et non courants », qui sont inclus dans le total « Dette nette ») et les autres actifs non courants (pour les placements à long terme et les créances liées aux placements et prêts dans les « Actifs financiers courants et non courants », qui sont inclus dans le total « Dette nette »). |

ANNEXE 1 – COMPTE DE RÉSULTAT

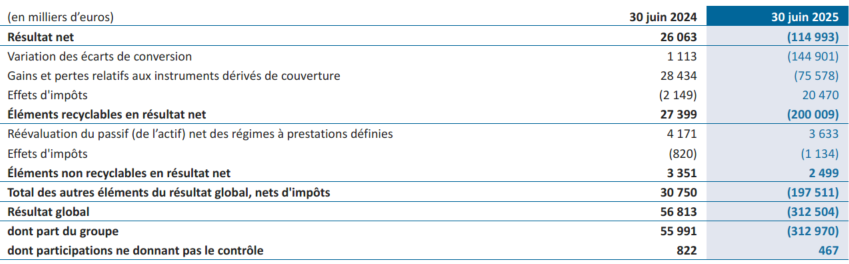

ANNEXE 2 – COMPTE DE RÉSULTAT GLOBAL

ANNEXE 3 – BILAN

ANNEXE 4 – TABLEAU DES FLUX DE TRÉSORERIE

ANNEXE 5 – DETTE BRUTE ENVERS LES INSTITUTIONS FINANCIÈRES

1 Roquette finalise l’acquisition d’IFF Pharma Solutions

2 Roquette présente une nouvelle organisation à la suite de l’acquisition d’IFF Pharma Solutions

3 À données comparables : hors effet de change et hors variation de périmètre.

4 La définition des indicateurs de performance alternatifs est fournie dans les annexes du présent communiqué de presse.

Legal Disclaimer:

EIN Presswire provides this news content "as is" without warranty of any kind. We do not accept any responsibility or liability for the accuracy, content, images, videos, licenses, completeness, legality, or reliability of the information contained in this article. If you have any complaints or copyright issues related to this article, kindly contact the author above.